安道尔的税收:欧洲最低税收指南

内容

安道尔税收制度概述

安道尔居民和非居民所得税税率

公司利润的公司税

安道尔是欧洲增值税最低的国家

安道尔的财产税

安道尔对个人和法人实体征收的资本利得税

股息、利息和特许权使用费的预扣税

安道尔的其他个人和商业税

更多税收优惠和豁免

安道尔开始纳税的方式

成为安道尔税务居民后,是否可以不纳税两次?

常见问题解答

安道尔税收制度概述

安道尔纳税人是自然人和法人。他们可以被视为该国的税务居民或非居民。状态定义了适用的税收及其税率。

自然人如果在12个月内在安道尔停留超过183天,就可以成为安道尔纳税居民。成为税务居民的另一个理由是将安道尔作为经济和重要活动的中心。

如何通过投资获得居留许可并迁移到安道尔

然而,如果一个人是边境工人,每天从邻国西班牙或法国来到安道尔,则不被视为安道尔税务居民。即使这些边境工人是由一家法律实体雇佣的,该法律实体是安道尔税务居民,该规则也适用。

公司必须满足以下至少一项标准才能被视为税务居民:

在安道尔注册成立;

在安道尔设有注册办事处;

该实体的有效管理在安道尔。

税收由市政当局和政府征收。市政当局负责对财产、租金收入、商业或商业活动的建立以及建筑征税。政府征收个人所得税和企业税、增值税、资本利得税、预扣税和车辆所有权税。

自然人的纳税年度与日历年一致。对于法人实体,它与公司的会计期相同,但不超过12个月。

通货安道尔使用欧元作为官方货币,尽管该国不是欧盟成员国。因此,所有税款均以欧元计算和支付。

外汇管制。安道尔法律没有规定任何外汇条例。

交换税务信息。自2014年以来,安道尔一直致力于《经合组织税务信息自动交换宣言》。通用报告标准自2018年起实施。

安道尔与24个国家和地区签订了有效的税务信息交换协议:

| 阿根廷 | 澳大利亚 |

| 奥地利 | 比利时 |

| 捷克共和国 | 丹麦 |

| 法罗群岛 | 芬兰 |

| 法国 | 德国 |

| 格陵兰岛 | 冰岛 |

| 意大利 | 列支敦士登 |

| 摩纳哥 | 荷兰 |

| 挪威 | 波兰 |

| 葡萄牙 | 圣马力诺 |

| 韩国 | 西班牙 |

| 瑞典 | 瑞士 |

乌克兰议会批准了与安道尔的税务信息交换协议,但该协议尚未生效。

计划与厄瓜多尔、香港、澳门、马尔代夫、摩洛哥、秘鲁和萨摩亚签署新的税务信息交换协议。然而,它们何时生效尚不得而知。

我可以用第三国护照去美国或欧盟吗?不,你不能。但是,有了第二个居留许可或公民身份,这是可能的。订阅我们的时事通讯,并率先获得可靠的行业更新。

安道尔居民和非居民所得税税率

安道尔居民和非居民缴纳不同的所得税,应税所得税率和类型也不同。个人所得税由2014年4月24日第5/2014号法律规定。

个人所得税(IRPF)是一种由安道尔纳税居民缴纳的所得税。它根据年收入额按累进税率征收,其中前24000欧元是免税的。

对非居民征收所得税。无论年收入金额如何,均适用10%的统一税率。

安道尔纳税居民和非居民的所得税税率

| 年收入金额 | 对于税务居民 | 对于非居民 |

| 高达24000欧元 | 0% | 10% |

| 24001欧元至40000欧元 | 5% | |

| 超过40000欧元 | 10% |

居民对其全球收入纳税,而非居民只对安道尔境内的收入纳税

应税收入包括:

工资等就业支付;

创业或商业活动的收入,包括公司所有者或经理的收入;

特许权使用费和使用财产所得收入,如租金收益;

股息和利息;

人寿保险或残疾的养老金和付款;

资本利得和损失。

请注意,如果股息是从安道尔税务居民的实体收到的,则此类股息不征税。但是,如果非居民公司向安道尔纳税居民支付股息,则该股息需缴纳安道尔所得税。

个人所得税必须在报告期后一年的4月1日至9月30日之间申报和缴纳。每个纳税人必须提交个人纳税申报表;例如,已婚夫妇不允许联合报税。

其中一人在政府网站上在线提交纳税申报表。表格和有用的税基信息也在那里公布。

未提交纳税申报表并缴纳税款将被罚款:如果税务机关没有损失,罚款范围在150欧元至3000欧元之间。如果一个人少缴税款,罚款为未缴税款的50%至150%。

公司利润的公司税

社会税(IS)是安道尔的企业税。税务居民和非居民实体均按10%缴纳税款。

安道尔10%的标准公司税率

根据2008年6月12日颁布的第10/2008号法律,0%的税率适用于安道尔集体投资机构。

居民公司根据其财务报表对其全球收入纳税

非居民仅对来自安道尔的利润征税。如果非居民实体在安道尔没有常设机构,则按每笔交易征税。

安道尔公司可以获得各种补偿和扣除。因此,他们可以将企业税基降至0%。然而,从2023年1月1日起,这就不可能了:根据新的税收改革,如果一家公司盈利,其公司税的最低有效税率将为3%。

自2023年1月1日起,最低有效公司税率为3%

公司必须在会计期结束后的六个月内提交纳税申报表。当前会计期的预付款必须在会计期开始后第九个月的第一天支付。

假设公司的会计期从1月开始,持续12个月。每月利润为1000000欧元。因此,年收入为12000000欧元。让我们看看公司什么时候必须缴纳公司税以及利润的哪一部分。

1月1日年度利润12000000欧元的公司税付款计划示例会计期开始,即纳税年度9月1日预付款:从同年1月1号至8月31日赚取的8000000欧元的10%12月31日会计期结束,即纳税年度4在纳税年度结束后的6个月内:会计期9月1日和12月31日赚取的4000000欧元的10%

财务记录和纳税申报表所需的表格在政府网站上公布。此外,实体登录并在线提交纳税申报表。

与自然人一样,法律实体对违反税收制度的行为承担同样的处罚。如果他们未能提交纳税申报表并缴纳税款,他们将支付150至3000欧元,但税务机关没有损失。欠付款项按未付债务的50%至150%收取。

安道尔是欧洲增值税最低的国家

征收一般间接税(IGI),即安道尔增值税,是对货物、服务和进口货物征收的。然而,如果交付的货物和提供的服务的年价值未达到40000欧元,则企业家或专业人士不被视为增值税纳税人。对于农业活动,门槛为每年150000欧元。

安道尔的标准增值税税率为4.5%。这是欧洲最低的标准利率:第二低的是瑞士的7.7%。

安道尔4.5%标准增值税税率

在欧盟,标准税率不能低于15%。例如,安道尔的邻国西班牙和法国分别征收21%和20%的增值税。

除标准费率外,安道尔还降低了适用于特定商品和服务的费率。增量利率适用于金融和银行服务

增值税税率及其应用

| 税率 | 收费商品和服务 |

| 0% | 公共组织或政府支持的教育、文化、体育和医疗服务 |

| 1% | 食品和饮料,酒精饮料除外 书籍、杂志和报纸 |

| 2.5% | 人员运输,电缆运输除外 私营机构提供的特定教育、文化和医疗服务 艺术品、收藏品和古物 |

| 4.5% | 任何其他商品和服务 |

| 9.5% | 金融和银行服务 |

要开始缴纳增值税,必须在安道尔税务局注册。报税表可在线提交。

付款计划包括每半年、每季度或每月分期付款。付款频率取决于纳税人的年度营业额:

高达250000欧元-前半年每年1月和7月两次;

250000欧元至360000欧元-上一季度在1月、4月、7月和10月四次;

前一个月每月超过360000欧元。

安道尔的财产税

购买不动产意味着要缴纳财产转让税,即遗产转移税(ITP)。总税率为房产价值的4%:1.75至2.5%归安道尔政府所有,约2%归房产所在地的市政当局所有。

安道尔4%的财产转让税

买方在签订购买协议时向公证人支付转让税。

除转让税外,房产购买者支付的公证服务费占交易金额的0.5-1%。房地产中介的服务费用约为房产价格的5%至10%。

拥有房地产意味着每年缴纳房产税。它由地方市政当局负责,传统上被称为“火灾和地点”。

市政当局规定了费率,但无论如何都很低:业主平均每平方米支付0.75欧元。此外,只有18岁至65岁的业主必须纳税。

新建房地产的税率为每平方米0.3至3欧元。

市政当局还可向业主收取每年500至1000欧元的基础设施维护费。

租赁房地产需纳税,税率取决于税务居留身份。如果安道尔税务居民出租财产获得收入,他们将按0.4%至4%的税率纳税。非居民支付总租金收入的7.5%。

安道尔三居室公寓的租金价格

从2023年1月1日开始,租金收入税率将降低2%。该规则适用于租金收入不超过每人900欧元的情况。

应付税款取决于租赁物业所在的城市:

安道尔拉贝拉-5月;

附件-1月1日至3月30日;

Ordino-2月3日至4月1日;

La Massana-五月;

Escaldes Engordany-五月;

圣胡利亚·德洛里亚(Sant Juliàde Lòria)-11月。

根据第3/2019号法律,如果一处房产空置超过两年,将收取特别税。

空置财产税按总可用面积每平方米5.05欧元征收

在申报此类财产时,所有者必须能够确认至少满足以下条件之一:

由于地址变更或健康问题,财产为空;

该房产不是主要居所,而是业主的第二或第三居所,例如用作度假屋;

财产的地址被用作税务或营业地址;

该财产与一些商业活动有关;

该房产将通过房地产中介出售。

财产的销售需缴纳资本利得税,由卖方支付。发病率为0-15%。我们将在下一章详细讨论税率。

卖方和买方都没有印花税。

最昂贵的财产位于Escaldes-Engordany:每平方米的起价为3000欧元。因此,在购买100平方米的公寓时,您将平均支付12000欧元的转让税。每年的财产税将相当于安道尔对个人和法人实体征收的75欧元的资本利得税

证券和商业股份的资本收益。不动产转让以外的所有资本收益均按10%征税。这些收益包括在个人收入或公司税基中

安道尔资本利得税的10%标准税率

但是,如果股票持有时间超过10年,则可以免税。当一个人或一个法人实体拥有的公司股份少于25%时,情况也是如此。

转让合格参与。在这种情况下,个人和公司不缴纳资本利得税。

不动产转让时。如果自然人和公司出售房地产,他们都要纳税。

在下列情况下,个人从房地产销售中获得的资本收益可在安道尔免税:

该房产一直是主要的住所,前房主在6个月内用赚来的钱购买了另一处房产。

该房产位于安道尔境外,拥有超过10年。

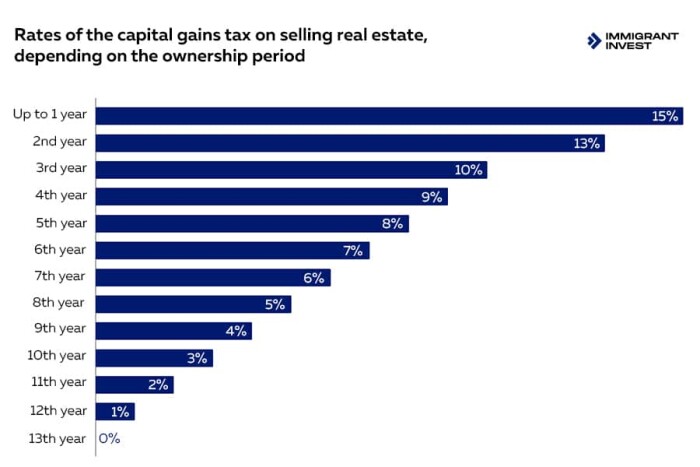

适用时,税率是累进的,取决于所有权期限:您拥有房产的时间越长,税率越低。如果您持有该房产13年或更长时间,税率为0%。

股息、利息和特许权使用费的预扣税

标准预扣税税率为10%,再加上再保险交易的1.5%。

然而,具体规则适用于股息、利息和特许权使用费所得的收入。此外,预扣税适用于技术服务费用。

无论是支付给自然人或法人实体、税务居民还是非居民,股息都是免税的。

只有当支付给安道尔税务居民的个人时,利息才按10%征税。在储蓄账户利息的情况下,前3000欧元免税。

如果向非居民个人或公司支付特许权使用费,则需缴纳5%的税。如果向居民个人支付版税,税率为10%。居民公司的特许权使用费免税。

技术服务费按10%征税,支付给居民公司的费用除外。

安道尔预扣税税率

| 应纳税项目 | 对于税务居民 | 对于非居民 | ||

| 个人 | 公司 | 个人 | 公司 | |

| 股息 | 0% | 0% | 0% | 0% |

| 兴趣 | 10% | 0% | 0% | 0% |

| 特许权使用费 | 10% | 0% | 5% | 5% |

| 技术服务费 | 10% | 0% | 10% | 10% |

安道尔的其他个人和商业税

社会捐助以社会福利协会的Caixa Andorrana de la Seguretat Social为受益人。它们包括医疗服务和养老金。

如果一个人从一家安道尔公司获得工资,那么社会贡献相当于总工资的22%。其中,雇员的部分为6.5%,雇主支付其余的15.5%。

自营职业者也缴纳社会缴款。然而,他们需要支付固定费用:2021,每月为457.88欧元。此外,您可以获得50%的优惠,并将社会缴款每月减少至228.94欧元:

纳税义务的前12个月内;

如果上一财年的结果显示利润低于12000欧元,营业额低于150000欧元。

车辆所有权税。如果你从任何欧盟国家进口汽车,你需要缴纳4.5%的增值税。汽车是在欧盟以外制造的,需要缴纳10%的税。

此外,车主还需支付200欧元的汽车注册费。一个车牌需要额外60欧元。

只有能够证明安道尔地址的居住证持有人才能在该国注册车辆。

赌博的税率为3%至25%,具体取决于活动类型和中奖金额。例如,如果你在网上扑克中获胜,奖金将受到储蓄资本收益的影响:第一笔3000欧元将被免除,其余的将按10%征税。

当一个人或一家公司将其税务居留地从安道尔变更为其他任何国家时,将收取离境税。未实现的资本收益需纳税。公司的税额还考虑了其资产的公平市场和税收价值。

更多税收优惠和豁免

安道尔对财富和遗产不征税。没有资本税或印花税。

法律实体和个人可享受税收减免。公司可以在雇佣新员工或进行新投资时减少公司税金额。如果个人有受抚养人或抵押贷款,则有资格获得减免。

个人所得税的官方计算器,包括扣除额

持有的特殊税收制度。如果安道尔控股公司仅管理和参与境外的非居民公司,则此类控股公司免于缴纳以下税费:

从外国子公司或公司收到的股息;

支付给控股股东的股息,无论他们是在安道尔还是在国外;

通过转让股份获得的资本收益。

股东、个人或公司不会就持有的股息支付所得税或公司税。

为了遵守这一特殊税收制度,控股公司必须申请并获得安道尔税务局的授权。

运营损失。一家公司可以在没有背驮的情况下将它们背驮长达10年

安道尔开始纳税的方式

迁移到安道尔是成为税务居民的途径:一个人每年必须在该国停留183天以上才能注册成为纳税人。

成为安道尔居民指南

在安道尔居住半年以上,必须持有该国的居留许可证或护照。外国人必须获得主动或被动居留身份才能移居安道尔

有效居留权意味着持有人将在该国生活和工作。授予:

自雇申请人必须拥有在安道尔注册的公司至少11%的股份,并担任董事总经理。自营职业者每年有900个居住证配额。此外,他们的家庭成员只能在主申请人12个月后获得居留许可。

当地公司雇佣的专家。

第一份有效居留证有效期为一年,并有权延期。在安道尔居住20年后,居民可以申请公民身份。

被动居留权是为那些想在国内生活的人设计的,但他们的经济活动中心仍将在国外。这条道路可能适合国际商人、运动员、艺术家、科学家和其他专业人士。

投资者可以通过独特的途径获得安道尔居留权。必须对该国经济进行至少40万欧元的投资:

350000欧元+财产、证券、投资基金、企业或无息存款的投资50000欧元+在澳大利亚金融管理局安多拉纳市Autoritat Financera Andorrana的存款

然而,如果安道尔政府接受对向房地产投资者发放居住证规则的拟议修改,投资额将来可能会增加。根据新的条款,购买公共住房时需要至少40万欧元的投资。在其他情况下,投资金额为60万欧元。

配偶和25岁以下的子女可以作为投资者同时获得居留许可。

第一份被动居留许可证有效期为两年,并有权延期。投资者必须每年至少在安道尔停留90天才能保持居留权。然而,只有在该国永久居住20年后才能申请公民身份。

在安道尔注册公司大约需要两个月。之后,该公司成为安道尔税务居民。

有两种类型的公司可以注册:

公共有限公司-Societata anònima,SA。最低名义资本为60000欧元。资本可以在股东之间分配,也可以由一个人持有。在后一种情况下,公司类型为唯一股东公共有限公司——Sociedad anónima unipersonal,SAU。

私人有限公司-Societat limitada,SL。最低名义资本为3000欧元。它也可以是唯一股东私人有限公司——Societat limitada unipersonal,SLU。

首先,你向政府发出申请,要求保留公司名称:保留证书有效期为六个月。在此期间,您将获得向安道尔转让外国投资的授权,开立当地银行账户,并准备并公证公司注册证书。

当满足所有要求并准备好文件后,您可以在安道尔公司注册处和贸易和工业注册处注册业务

如果您想在安道尔设立办事处,则需要电气检查证书和灭火器的有效合同。

成为安道尔税务居民后,是否可以不纳税两次?

安道尔与10个国家签订了双重征税条约(DTT):

法国

西班牙

葡萄牙。

卢森堡。

列支敦士登

阿拉伯联合酋长国。

马耳他。

塞浦路斯。

圣马力诺。

匈牙利。

DTT在收入、公司、资本收益和预扣税方面制定了外国税收抵免规则

因此,假设某人是安道尔税务居民,但从所列国家之一(例如法国)获得收入。他们在来源国(即法国)缴纳个人所得税,并向安道尔税务局提供已缴纳税款的证明文件。安道尔将把税款算作已经缴纳的税款,不会出现双重征税。

如果来源国与安道尔没有DTT,个人或公司必须在来源国和安道尔缴纳两次税。

常见问题

安道尔是避税天堂吗?

不,从技术上讲,事实并非如此:2011年,安道尔被正式从经合组织避税天堂黑名单中删除。

然而,尽管拥有所有基本税收,公国的税率却是欧洲最低的国家之一。因此,个人所得税为0-10%,公司利润的公司税为10%。标准增值税税率仅为4.5%。

安道尔如何征税?

安道尔的政府和市政当局征税。政府征收主要税种:个人收入、公司利润、资本收益、股息、利息、特许权使用费、车辆所有权和增值税。各市对财产、租金收入、商业或商业活动的建立以及建筑征税。

纳税人通过官方网站在线提交纳税申报表。

安道尔是否对全球收入征税?

是的,如果你是一名安道尔税务居民,就会这样做。在这种情况下,您的全球收入按0%至10%征税,而前24000欧元免税。

非居民只对在安道尔获得的收入纳税。

安道尔是否征收资本利得税?

是的。资本利得税通常按10%征收

在出售房产的情况下,税率取决于所有权期限:你拥有房产的时间越长,税率越低。因此,如果你拥有房产不到一年,税率为15%。从13年的所有权开始,税率为0%。

如何成为安道尔的税务居民?

如果一个人每年在该国停留至少183天,就可以成为安道尔税务居民。然而,该规定不适用于每天来安道尔工作的西班牙和法国边境工人。

如果法人实体在安道尔注册,在安道尔设有注册办事处,或该实体的有效管理机构在安道尔,则该法人实体被视为税务居民。