投资非洲大陆——格恩西岛和南非总部公司制度的好处

非洲大陆为外来投资提供了巨大的机会,寻求增长的国际投资者对此非常感兴趣,特别是在风险投资、私人股本和基础设施战略方面。

格恩西岛在为这些战略提供稳定、全球公认和灵活的制度方面有着广泛的记录,Dixcart一直在为私募股权公司、南非基金经理、家族理财办公室和共同利益投资者团体寻求在非洲大陆进行投资。

本说明着眼于格恩西岛投资结构在非洲大陆的投资,使用南非总部结构作为通过毛里求斯进行投资的一种有吸引力且未充分利用的替代方案。假设这种投资结构将产生利息和股息收入,以及处置相关子公司股份的收益。

历史

2012年,南非通过修改税法和外汇管制,为私募股权投资提供了重大激励,不仅向非洲投资,而且向世界其他地区投资,将南非作为控股管辖区,从而使自己成为一个有吸引力的“进入非洲的门户”。

这被称为南非总部公司制度(南非总部制度),使这些激励措施生效。

典型结构

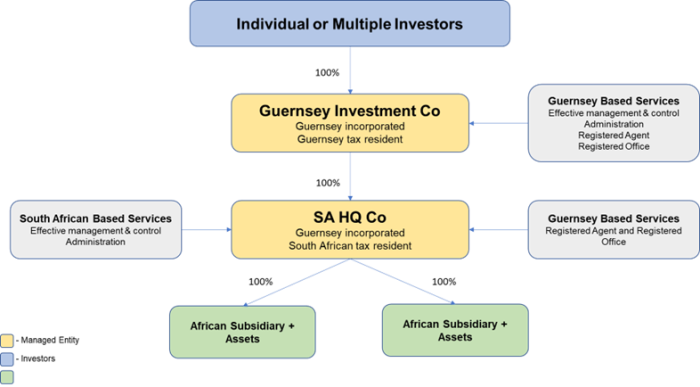

在下图中,格恩西岛投资工具(受监管或不受监管)(格恩西县投资公司)是国际投资者投资的首选,下面有一家100%的格恩西子公司,该子公司在南非税务服务局(SARS)注册为SA总部公司,在最终进行投资的非洲国家拥有基础全资子公司。

获得SA总部制度提供的税收优惠有多容易?

以下是符合SA总部制度要求的简要总结。

南非总部公司必须是南非的税务居民,这将要求其在南非得到有效的管理和控制*

规定的最低百分比:

总收入的至少50%必须包括从基础投资中获得的被动收入

每位股东至少持有SA总部公司10%的股份,总资产成本的80%或以上必须归因于基础投资

需要将年度选举视为SA总部公司

需要提交年度报告(非繁重)。

*请注意,建议将南非总部公司合并为根西岛公司,以便在SARS改变政权时不与南非挂钩。

SA总部制度提供的税收优惠**

在基础结构中产生的利润和收益实际上免除SA税

收到的利息——可以进行结构化,以最大限度地减少或归零税收

收到的股息-免征SA税

收到的特许权使用费——SA税范围之外

处置非洲子公司股份的资本收益——免征南非税

向股东宣布的股息——SA税范围之外

借款利息-最低或无SA税

支付的特许权使用费-无SA税

非居民股东处置股份——可能不在SA税范围内

**根据每个结构的情况而定。需要获得南非公认税务顾问的独立税务建议。如果需要,Dixcart可以介绍合适的南非税务顾问。

南非税务条约网

南非的双重税收条约是毛里求斯的两倍多,目前有102项条约生效(其中23项来自54个非洲国家),而毛里求斯有45项条约。

此外,作为最新情况,南非广泛的条约网络继续允许在世界上几乎每一个大陆,包括澳大利亚、北美和南美、非洲和欧洲,提供条约救济。另一方面,毛里求斯条约网络更侧重于印度和中国等特定管辖区,尤其是与澳大利亚、巴西、加拿大、爱尔兰、日本、荷兰、新西兰、俄罗斯、瑞士和美国没有条约。

撤资的后果是什么?

投资公司在南非总部公司制度下持有的股份不会被视为在南非持有资产,因为南非总部公司的投资必须来自南非以外。这意味着,投资公司作为非居民股东处置南非总部公司的股份不会对其产生任何南非资本利得税(CGT)影响。然而,投资公司的股东在实现其持股时,可能需要在其居住地缴纳税款。

结论

通过南非总部公司投资非洲大陆的根西岛投资结构是毛里求斯传统结构的一个非常有吸引力且未充分利用的替代方案,根据投资者和投资经理的情况,开辟了额外的双重征税条约以及其他运营优势。